Firma Scope Ratings utrzymuje negatywny credit outlook dla linii lotniczych z Europy na 2020 r., wymieniając rosnącą presję na kontrolę kosztów operacyjnych, obniżenie cen biletów oraz spowolnienie w segmencie cargo.

To będzie trudny rok dla branży lotniczej w Europie, prognozuje Scope. Podczas gdy najwięksi przewoźnicy pod względem udziałów w rynku, czyli Air France-KLM SA, Deutsche Lufthansa AG, easyJet PLC, IAG PLC i Ryanair PLC są stosunkowo dobrze przygotowani by radzić sobie ze spowolnieniem wzrostu przewozów pasażerskich, presją na obniżenie cen biletów oraz zmieniającymi się kosztami, reszta branży będzie w głównej mierze albo wychodzić na zero, albo generować straty. To, jak niestabilna jest pozycja niewielkich przewoźników, mogą potwierdzić ubiegłoroczne bankructwa lub przejęcia takich linii lotniczych jak Germania, Aigle Azur, XL, WOW Air czy Air Europa, przypomina najnowszy raport Scope Ratings.

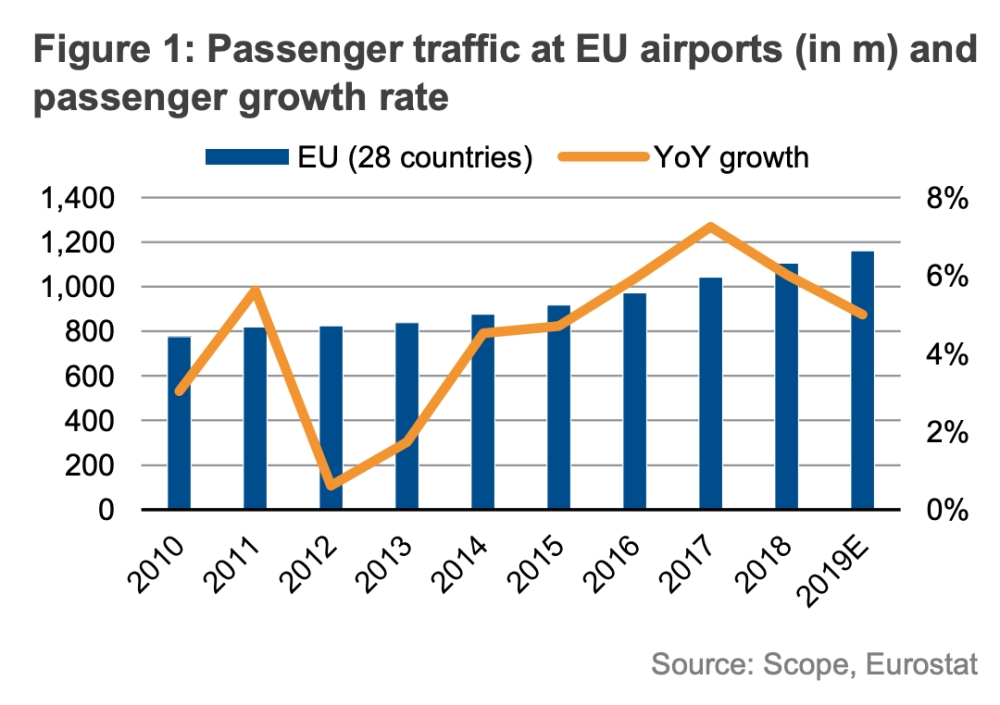

Rok pełen wyzwańNiestabilność, będzie jednym z dominujących trendów w 2020 r. uważa analityczka Scope, Azza Chammem, autorka raportu, dodając że dalsza konsolidacja rozdrobnionego sektora lotniczego w Europie wydaje się nieuchronna. Poza tym, słabnąca gospodarka w Europie i czynniki zewnętrzne, takie jak wybuch epidemii koronawirusa w Chinach, wojny handlowe czy konflikty w Afryce Północnej lub na Bliskim Wschodzie osłabiają popyt na podróże lotnicze, prowadząc do spowolnienia wzrostu ruchu pasażerskiego i cargo.

2020 r. przyniesie niewielki wzrost oferowania, co może być pozytywnym czynnikiem pomagającym poprawić balans popytu-podaży na rynku europejskim, który obecnie zmaga się z nadpodażą. Dla prognozowania wzrostu oferowania i jego wpływy na rynek europejski kluczowe będzie poznanie daty powrotu do służby boeingów 737 MAX, zastrzega raport. Koszty operacyjne, których nie da się przenieść na pasażerów, będą prowadziły do topnienia marż, choć w tym roku spodziewać się można relatywnie stabilnych cen paliw. W 2020 r. rośnie także ryzyko związane z pojawieniem się obciążeń regulacyjnych, gdyż w Europie narasta presja na rządy, by nałożyć surowsze podatki środowiskowe na linie lotnicze.

R

yzyka makroekonomiczne i geopolityczneBranża lotnicza jest stosunkowo wrażliwa na zdarzenia makroekonomiczne oraz polityczne, na które nie ma wpływu. Z jednej strony, poluzowanie polityki fiskalnej i monetarnej powinno podtrzymać tegoroczny wzrost ekonomiczny oraz popyt na podróże lotnicze. Z drugiej strony, zagrożenia zewnętrzne, począwszy od wybuchu epidemii koronawirusa w Chinach aż do sporów handlowych oraz konfliktów w Afryce Północnej i na Bliskim Wschodzie będą miały wpływ na popyt – uważa Scope.

Ryzyka związane z koronawirusem

Obecność linii lotniczych z Europy na rynku Chin ogranicza się do kilku przewoźników, takich jak Lufthansa Group, Air France-KLM oraz w mniejszym stopniu British Airways czy Finnair. Wszystkie te linie lotnicze udowodniły w przeszłości, że radzą sobie w obliczu krótkotrwałych wstrząsów na rynkach międzynarodowych. W obecnej sytuacji dużo zależy od tego, jak szybko władze Chin oraz innych krajów będą w stanie powstrzymać epidemię. Jedynie w sytuacji, w której władze potrzebują dłuższego czasu na to, by ograniczyć epidemię wirusa, linie lotnicze z Europy musiałyby na nowo zaplanować swoją siatkę połączeń dalekodystansowych oraz skonfigurować na nowo swoją siatkę operacji w Azji – czytamy w raporcie.

Popyt i podaż na rynku przewozów pasażerskich2020 r. przyniesie niewielki wzrost oferowania, co może być pozytywnym czynnikiem pomagającym poprawić balans popytu-podaży na rynku europejskim.

Wolne tempo wzrostu oferowania w sezonie zimowym 2019/20 sugeruje, że linie lotnicze z Europy przyjmują ostrożne podejście do zarządzania oferowaniem w środowisku wyhamowującego wzrostu gospodarczego w Europie i niepewności towarzyszących wymianie handlowej na rynkach światowych. Jeśli weźmie się pod uwagę fakt niedawnych bankructw linii lotniczych, spodziewamy się, że planowane wzrosty oferowania będą wystarczające by skapitalizować wzrost na rynku podróży lotniczych w Unii Europejskiej – uważają autorzy opracowania.

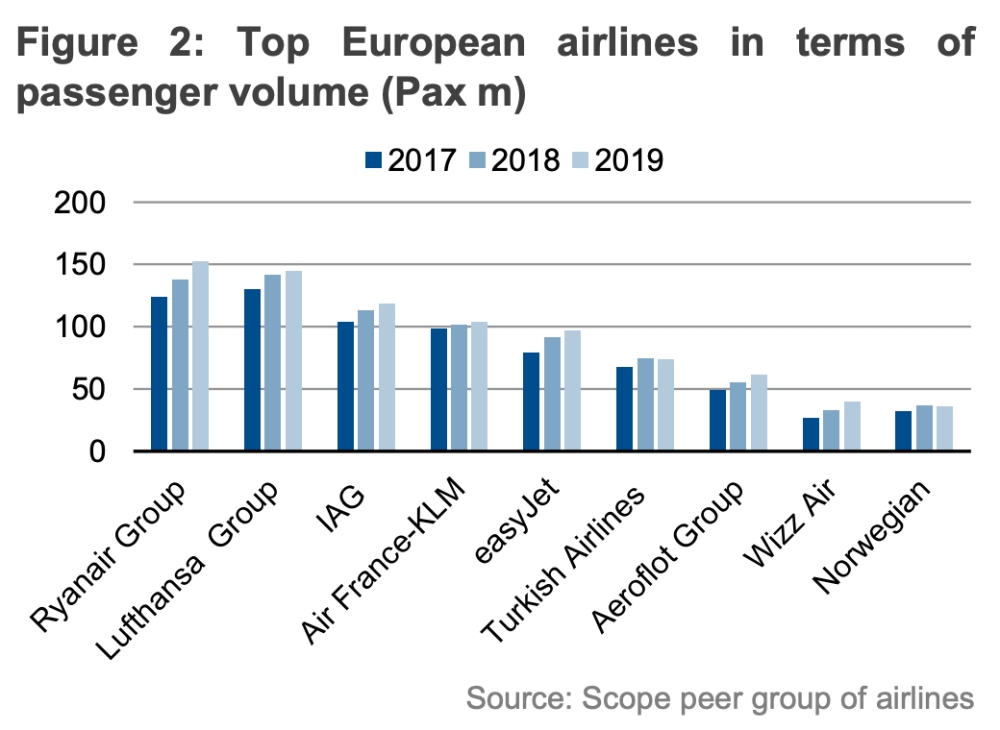

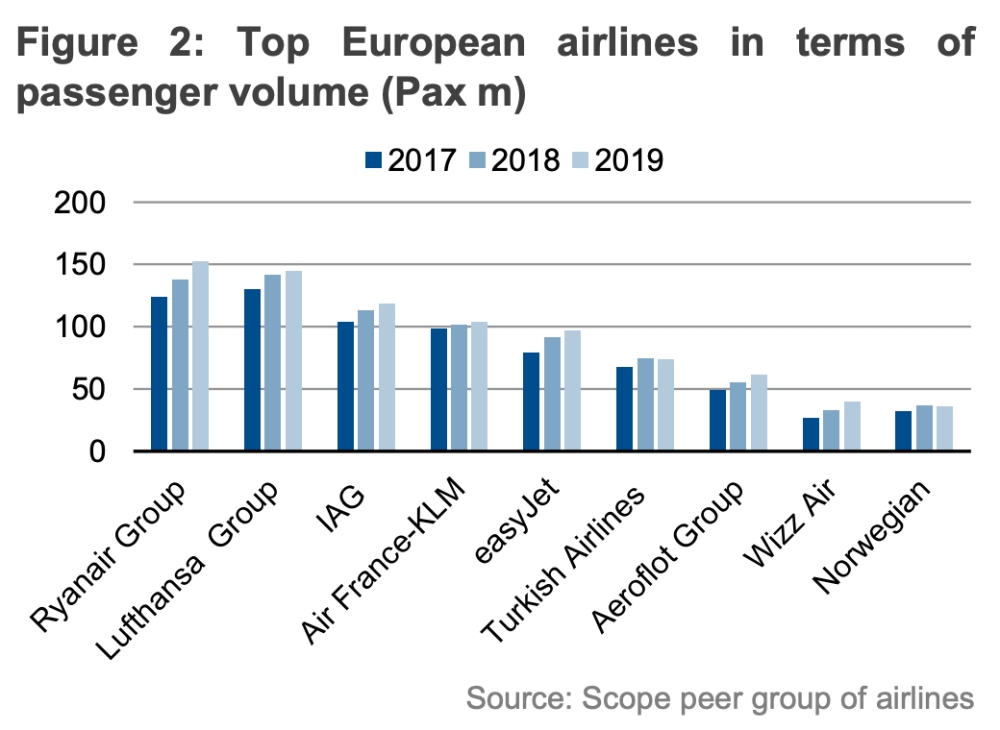

W 2019 r. największe linie lotnicze w Europie zanotowały bardziej umiarkowany wzrost przewozów pasażerskich. Tempo wzrostu przewozów pasażerskich Lufthansy wyhamowało do 2 proc. w 2019 r. z 8 proc. w 2018 r.

Sektor linii lotniczych w Europie pozostaje bardzo rozdrobniony. Pięć coraz bardziej dominujących marek w Europie, dysponujących ponad 50 proc. oferowania na lotach europejskich, pozostawia niewielką przestrzeń do manewru swoim mniejszym konkurentom, czyli ponad 100 pozostałym liniom lotniczym.

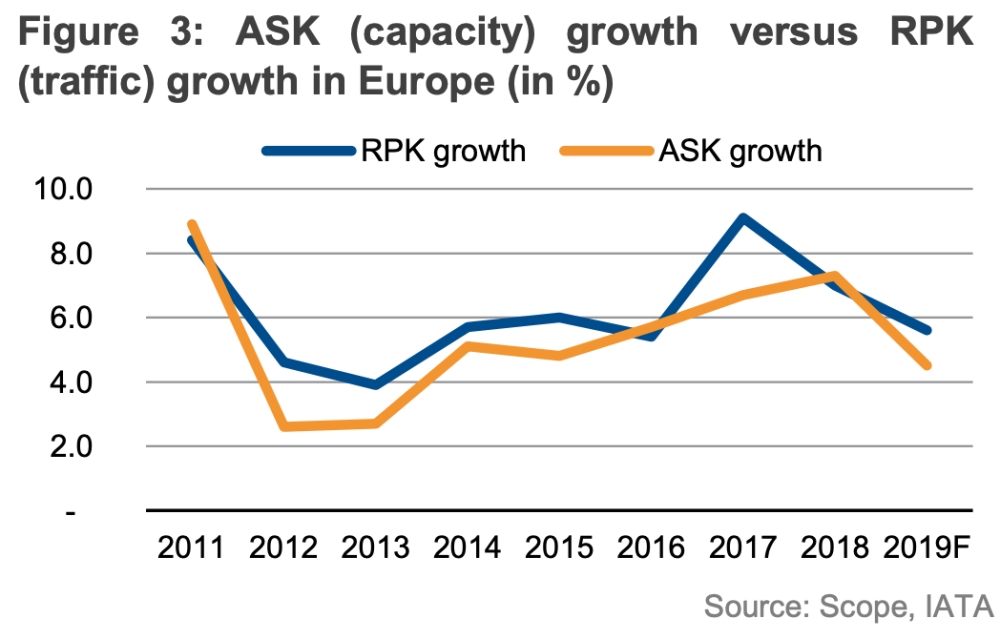

Do kwietnia 2019 r. oferowanie (ASK) rosło szybciej niż przewozy mierzone w pasażerokilometrach (RPK), których tempo wzrostów wyraźnie wyhamowywało. Nadpodaż oferowania prowadziła do potrzeby silniejszego konkurowania i wojen cenowych biletów. Sytuacja uległa zmianie w momencie uziemienia boeingów 737 MAX, które w dalszym ciągu oczekują na zgody urzędów nadzoru na powrót do obsługi lotów komercyjnych. Wynikające z tej sytuacji opóźnienia w dostawach samolotów Boeinga oraz niezdolność Airbusa do skorzystania na problemach swojego rywala, wynikająca z własnych opóźnień w dostawach, wpłynęły na ograniczenie wzrostu oferowania od kwietnia 2019 r. Wzrost oferowania (ASK) przybliżył się obecnie do popytu.

Trudno przewidzieć, jak długo potrwa obecna sytuacja. Zgodnie z zapowiedziami, boeingi 737 MAX mają wrócić do służby w 2020 r., ale jak do tej pory, nie została ustalona konkretna data ich powrotu.

Paradoksalnie, w perspektywie krótkoterminowej, problemy Boeinga z “Maxami” mogły wyjść na dobre europejskiej branży lotniczej, nad którą zbierają się ciemne chmury, gdyż nie wszystkie braki oferowania na rynku zostały uzupełnione. Wraz z uziemieniem modelu, linie lotnicze z rozbuchanymi wydatkami, lub, być może ze zbyt ambitnymi zamówieniami, zyskały szansę by na nowo zaplanować plany rozwoju i zredukować wydatkowanie gotówki, przez co mogą się lepiej przygotować do dalszego spowolnienia w przewozach pasażerskich.

Jednak nadpodaż oferowania może pojawić się ponownie, gdy rosnąca flota niedostarczonych boeingów 737 MAX wróci do lotów. Niektóre linie lotnicze w okresie uziemienia mogły także pozyskać samoloty zastępcze, które po powrocie “Maxów” będą trudne do upłynnienia w krótkim terminie, co na nowo wytworzy presję na linie lotnicze by zachęcać pasażerów do ich usług poprzez oferowanie tanich biletów. Linie lotnicze będą mogły stanąć przed koniecznością zmierzenia się z presją na obniżenie cen przelotów do momentu zanim rynek dostosuje się do nowej sytuacji po wchłonięciu samolotów Boeinga. Ten proces najprawdopodobniej wybiegnie poza 2020 r. i będzie potęgowany spowalniającym generalnym popytem na podróże lotnicze, prognozuje Scope.

Głównym wyzwaniem pozostaną koszty operacyjneLinie lotnicze z reguły starają się przerzucić rosnące koszty na pasażerów, poprzez podwyżki cen biletów. Na trasach dalekodystansowych, bardzo często podwyżki kosztów paliwa znajdują w 100 proc. odzwierciedlenie w kosztach biletów. Jednak na trasach krótko i średniodystansowych, na tak konkurencyjnym rynku jak europejski, bardzo trudno jest liniom lotniczym przerzucić koszty na pasażerów bez utraty udziałów w rynku, gdyż istnieje ryzyko, że przy wyższych własnych cenach biletów, konkurencja podkupi podróżnych.

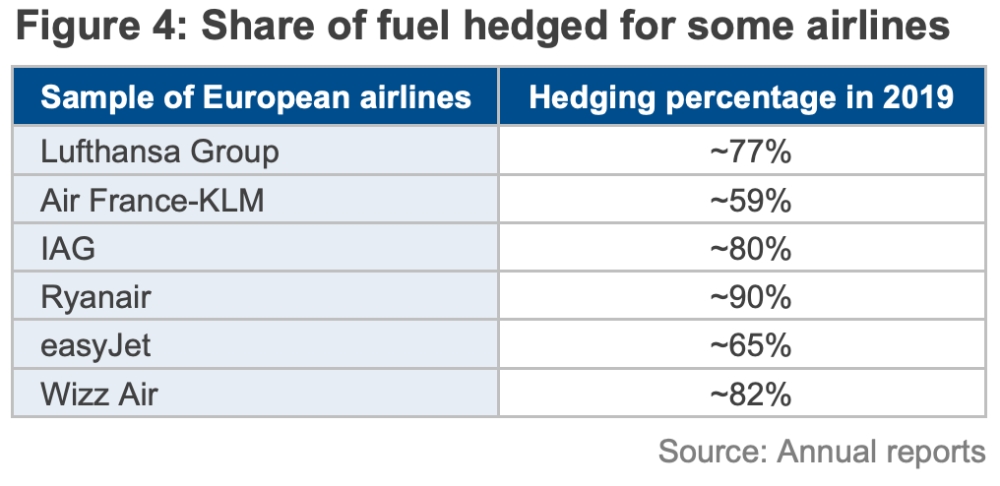

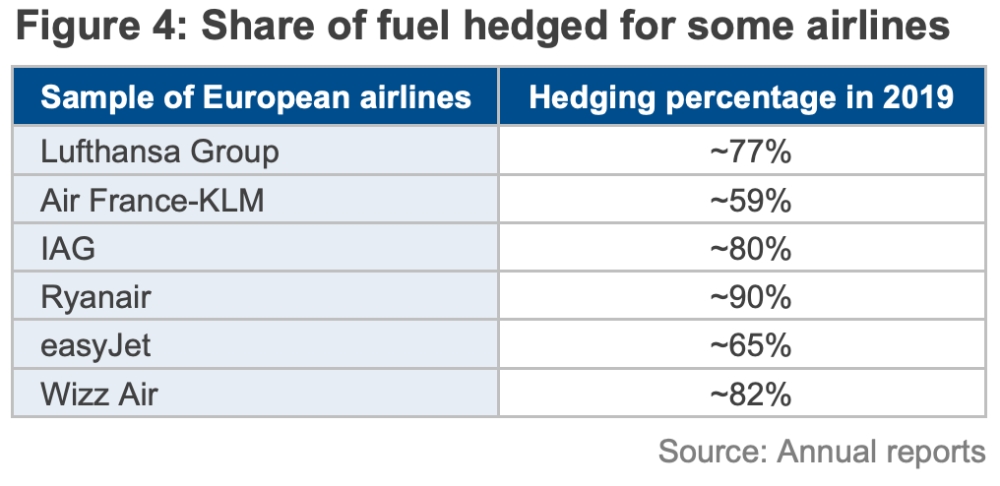

– Koszty paliwa stanowią od 15 do 35 proc. kosztów bazowych linii lotniczych. Dostrzegamy wahania cen ropy naftowej w 2020 r., ale przewidujemy relatywnie niskie ryzyko znaczących podwyżek z ceną w granicach 60 dolarów za baryłkę ropy naftowej Brent. Ceny paliwa lotniczego będą w 2020 oscylowały w granicach 70-75 dolarów za baryłkę, co będzie stanowiło pozytywną wiadomość dla linii lotniczych, które w 2019 r. zmuszone były płacić od 75 do 90 dolarów za baryłkę – prognozują analitycy Scope.

Dla linii lotniczych z Europy wciąż strategicznie ważny pozostaje hedging cen paliwa lotniczego, choć nie jest to proces pozbawiony ryzyka. Ryanair, Lufthansa, IAG oraz easyJet zabezpieczają w ten sposób ponad połowę swoich wydatków na paliwo w 2020 r. Hedging może zabezpieczyć przewoźników przed podwyżkami cen ropy na rynku, ale spadki cen ropy mogą narazić linie lotnicze na straty hedgingowe. W przeszłości koszty hedgingu przyczyniły się do kłopotów finansowych w takich liniach lotniczych jak airberlin czy Flybe, przypomina Scope.

Coraz ważniejszą kwestią dla zarządów linii lotniczych stają się koszty pracy. Obserwowany na świecie trend postępującego braku pilotów, naraża linie lotnicze z Europy na na stałe podwyżki cen wynagrodzeń dla personelu kokpitowego. Dobrze obrazuje to przykład Ryanaira – w ubiegłym roku przewoźnik zmuszony był podjąć trudne negocjowanie ze swoimi pilotami. Doświadczeni pracownicy personelu kokpitowego z Europy znajdują pracę na Bliskim Wschodzie oraz w innych rejonach świata. Większość linii lotniczych prowadzi operacje z wielu baz położonych w różnych krajach, przez co muszą współpracować z wieloma związkami zawodowymi i w różnych systemach prawa pracy, co komplikuje negocjacje z pracownikami. W 2019 r. często zdarzały się w Europie akcje protestacyjne – strajkowali piloci oraz pracownicy personelu pokładowego w wielu liniach lotniczych, w tym w Lufthansie, w British Airways, w Air France czy w liniach lotniczych Ryanair.

Linie lotnicze zmuszone są także kontrolować koszty związane z korzystaniem z infrastruktury, w tym opłaty lotniskowe, przypomina Scope.

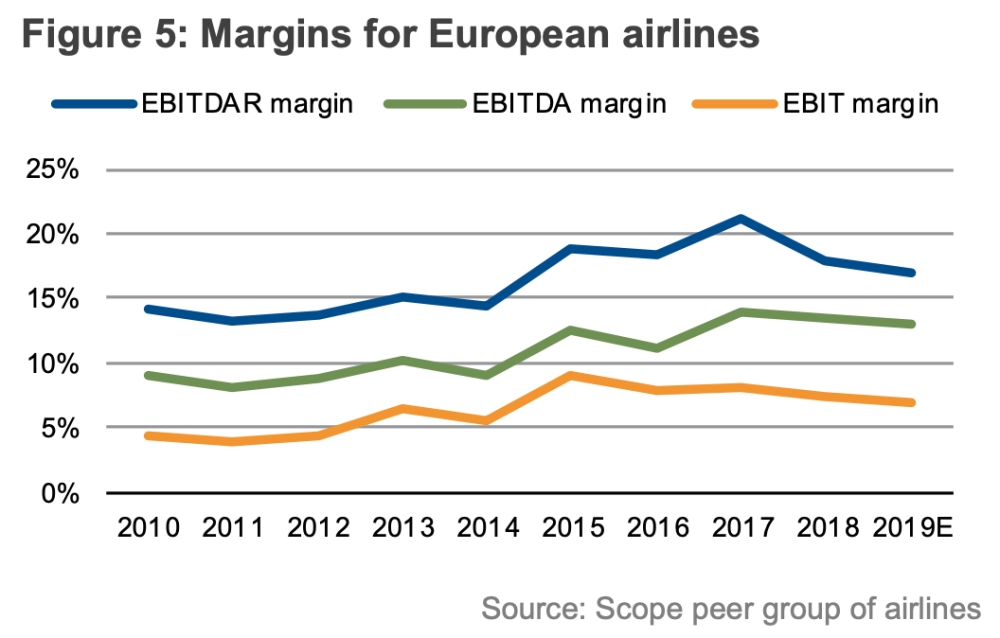

Postępująca presja na zmniejszanie marżWolniej rosnące przychody będą miały przełożenie na wyniki europejskich linii lotniczych w 2020 r., wywierając presję na władze przewoźników by z większą uwagą kontrolować koszty operacyjne. Mimo wszystko, większe i lepiej finansowane linie lotnicze z Europy najprawdopodobniej znajdą możliwości rozwoju.

– Spodziewamy się, że średnie marże EBITDA branży skurczą się w porównaniu z poziomem z 2019 r., na co wpłyną spowolnienie wzrostu przewozów pasażerskich oraz wahania kosztów paliw – prognozuje Scope.

– Spoglądając naprzód na sytuację w tym roku, spodziewamy się, że jakiekolwiek obniżki cen paliw mogą nie być wystarczające, by zrównoważyć podwyżki innych kosztów operacyjnych linii lotniczych – dodają analitycy Scope.

Warunki finansowania będą w dalszym ciągu sprzyjające dla linii lotniczych, gdyż banki i firmy leasingowe są otwarte na finansowanie samolotów. Mimo to, zdolność kredytowa sektora jest niepewna – średni rating kredytowy to B, co oznacza, że kredytodawcy niechętnie udzielają pożyczek bez zabezpieczeń.

Linie lotnicze i zrównoważony rozwójW przewidywalnej przyszłości, sektor linii lotniczych będzie zależny od paliw kopalnych, przez co będzie narażony na kampanie działaczy prośrodowiskowych, którzy uważają, że branża lotnicza powinna zrobić więcej na rzecz ograniczenia emisji CO2. Fenomen “wstydu przed lataniem”, który rozszerzył się z Państw Skandynawskich na inne regiony Europy, ma pewien wpływ na ograniczenie popytu na podróże lotnicze na krótkich dystansach. Zgodnie z danymi IATA, ruch pasażerski na szwedzkich lotniskach odnotował 4 proc. spadek w 2019 r., przy czym ruch na trasach krajowych był niższy o 9 proc.

Branża lotnicza osiągnęła znaczący postęp w redukcji emisji gazów cieplarnianych, dzięki temu, że linie lotnicze wykorzystują coraz bardziej wydajne paliwowo samoloty. Mimo to, niesłabnący wzrost popytu na podróże lotnicze wyprzedzi dalsze usprawnienia w efektywności maszyn.

Unia Europejska planuje zainicjować dyskusję na temat dalszego sposobu ograniczania poziomu emisji generowanych przez branżę lotniczą. Rządy rozważają dodatkowe opodatkowanie lotnictwa, by w ten sposób odpowiedzieć na uwagi grup prośrodowiskowych, jednak równocześnie biorą pod uwagę krótko- i średnio-, jeśli nawet nie długoterminowe koszty ekonomiczne ograniczania przewozów pasażerskich i cargo – czytamy w raporcie.

Scope Ratings GmbH jest cenioną prywatną agencją ratingową z główną siedzibą w Berlinie i oddziałami we Frankfurcie, Londynie, Madrycie, Mediolanie, Oslo i Paryżu, specjalizującą się w analizie i ocenie instytucji finansowych, przedsiębiorstw, struktur finansowych, projektów finansowych oraz finansów publicznych.